OB体育从去年底一直到现在,市场每隔一段时间就会有篇小作文,内容要么是放松限购要么就是政策刺激。

市场也有很多人买单。号称私募魔女的李蓓,年初就称房地产股存在着“十年一遇级别”的投资机会。

6月底,著名的畅销书《大衰退》的作者辜朝明,在一次券商策略会上表示,中国目前“不要把时间浪费在货币政策上,不要把时间浪费在结构性改革上,而是应该将所有精力都放在财政刺激上以保持经济的运转。”

与此同时,中银证券首席经济学家徐高,也发表了《需要全面纠偏对我国债务的认知》,观点是杠杆还要接着加。

关于房地产的讨论,夹杂着太多的噪音。因为牵扯到太多人的切身利益,普遍情绪远大于理性。市场上形形的观点,往往也是决定脑袋,以至于时间久了自己都分不清哪个才是真实的自己。

我们之所以一叶障目,不见泰山,原因无非有两个,一个就是利益,另一个是经历的时间太短。

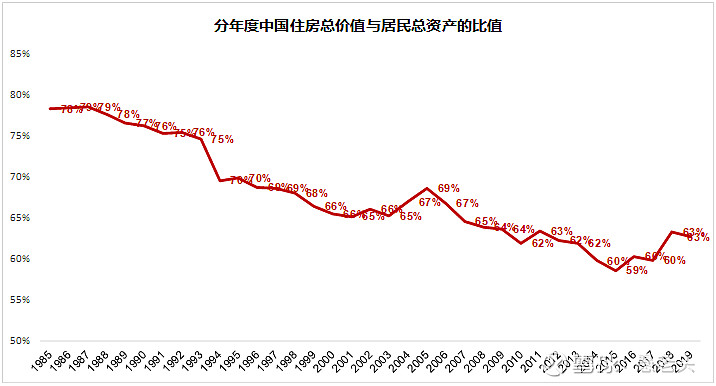

根据《中国居民资产负债表估计:1978年-2019年》的数据,从1985年开始,在居民全部资产的构成中,住房的占比虽然总体上是逐年下降的,但依然处于绝对的高位,到2019年,这个比值是63%。也就是说,在居民全部的资产配置中,接近三分之二是不动产。对于绝大部分居民来说,手上的房子,就是他们这辈子最大的倚仗。

中国居民的资产配置中,房地产占比显然是偏高的。根据拉斯·特维德在《逃不开的经济周期》中给出的估计,全球房地产大约占全部可变价格资产的一半。

四大著名的经济周期分别为康德拉季耶夫周期、基钦周期、朱格拉周期、库兹涅茨周期OB体育。其中,库兹涅茨周期就是房地产周期。有意思的是,这个周期虽然以库兹涅茨命名,但在库兹涅茨的著作中,却从来没有提到过房地产。

房地产市场存在着长度18-20年的周期,这是一个得到市场广泛认可的结论。最早发现这个规律的是美国的霍默·霍伊特,他在研究美国芝加哥从1830年到1933年这103年的房地产交易统计数据时,发现房地产市场存在着一个平均间隔18年的周期。后来,更多的房地产从业人员和学者,也相继证实了这个结论的可靠性。

20年,对于一代人来说,可能就是职业生涯的大部。而且,对于大部分中国人来说,过去这三四十年的变化,简直就是沧海桑田,翻天覆地,房地产行业,都没有机会走完一个完整的周期。

中国房地产周期的判定某种程度上是一种玄学,因为我们的房地产市场经历了一个从计划到市场的转变,确认起点都是个问题。

1978年,我们从计划经济往市场经济转型,但直到20年后的1998年,房地产才正式的开始市场化。就在这一年,城镇住房制度改革启动,福利分房制度被取消,房地产也成为普通商品的一种。2000年以后,像链家我爱我家这一类的中介机构陆续出现,二手房市场也活跃起来了。

很多人在划分房地产周期的时候将1998年作为起点,这其实是有问题的。房地产周期存在的基础,是有一个完整的房地产市场,而1998年市场刚开始形成,二手房都还少见,划作起点意义不大,何况这个起点并不一定就是刚好处在一个房地产周期的开端。

好在有一个“锁模”理论可以解决这个问题。我们在日常参加大会的时候,会发现一个现象,就是一开始大家鼓掌的时候,节奏是混乱的,但三五秒钟之后,大家的掌声就开始逐渐同步。

中国经济首次跟世界经济深度融合的标志性事件是2008年美国金融危机。这一年,中国出台了4万亿政策,房地产市场开始了一波大的繁荣。所以,将2008年划为房地产周期的起点更符合逻辑,2008年之前,只是中国房地产市场化的前奏。

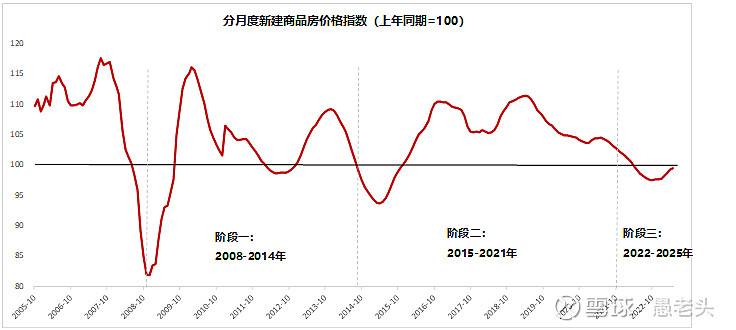

房地产18年周期最著名的划分方法来自于弗雷德·哈里森。他将这18年的周期划分成三段,前7年是第一个阶段,需求拉动,市场缓慢增长;第二个阶段同样是7年,以短期下跌调整开始,在投机驱动下先上涨5年,最后的两年被称为“买家的组周期”,加速上涨,市场泡沫化;第三个阶段持续4年,价格大幅下跌,最后周而复始。

中国最近的这一波房地产周期,起点是2008年,美国金融危机之后,中国出台了4万亿救市政策,房价开始上行,一直持续了7年到2014年,2015年中国房价惯例下行,政策又来了一波“涨价去库存”,房价继续上行,这个7年小周期一直到2021年结束。按照周期惯性,从2022年开始,就是一波4年的房价回调,这个下行时间要一直持续到2025年。

市场上有一种非常具备代表性的观点认为,2015年的“涨价去库存”,使我们错过了解决房地产问题的最好时机。可如果你从周期的角度看,站在2015年的那个时间点上,不管是不是出政策,房价还是要往上走。在这个时期,政策主基调实际是层层加码,房住不炒。

还有一种观点是,出生人口数的断崖式下跌,是2022年以来房地产开始下行的主要原因。任泽平有一个非常著名的观点,中国房地产市场,“长期看人口,中期看土地,短期看金融”。人口很重要,但并不足以影响短期的房价涨跌。事实就是,18年的房地产周期,最后4年就是要走下行周期。哪怕出生人口数没有下降,最近这4年房地产市场也不会好。

房地产周期不是一个能够用公式推导来实现逻辑自洽的领域,你可以说我们的周期划分方法是纯看图说话,技术分析,但这种划分方法确实有着合理性。实际上,最早发现房地产18年周期规律的霍默·霍伊特一度都以为房地产周期已经消失了,可实际上,这个周期的有效性一直延续到现在。

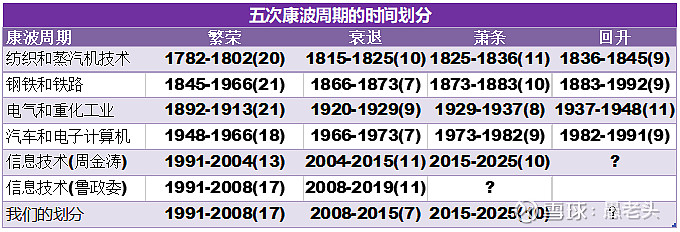

按照我们的划分方法,第五次康波周期萧条期的终点也出现在2025年,这与我们的房地产周期的划分结果是一致的。

也就是说,从2026年开始,大的康波周期叠加房地产周期,都是向上的,这可能是一波非常强势的经济复苏和大繁荣的开始。

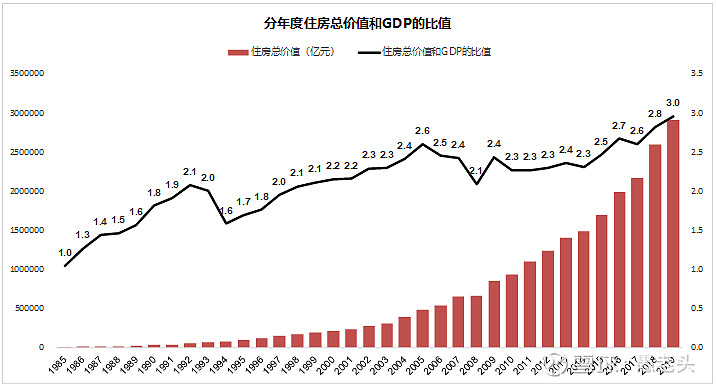

树的生长,有自然和物理规律的束缚。房地产周期的外在约束力来自于经济基础,也就是GDP。

一般来说,一个国家房地产的总价值,相当于一个国家GDP的2-3倍,这是一条非常硬核的约束。1985年,中国这个比值只有1倍左右,随后逐年上升,大部分年份维持在2.3-2.5左右,从2015年开始这个比值有比较大幅度的提升,2019年这个比值接近3,但仍处于一个相对合理的范围内。

房地产总价值跟GDP总量完全正相关,而且每年新建的商品房总量相对保有量显然并不高,因此房价自然也随着GDP增长而逐年提升。GDP快速增长的时期,往往也对应着房价的突飞猛进。所以,房价涨不涨不重要,重要的是自己的收入能不能跑赢房价的涨幅。

指望长期看房价会降,也是不现实的。因为中国GDP增速可能会放缓,但一直是增长的,房地产总价值也会随之增长,顶多是横盘。

一个完整的周期包括四个阶段,复苏、繁荣、衰退、萧条。这四个阶段没有高下之分,萧条跟繁荣一样重要。人性当然是跟红顶白,喜欢繁荣厌恶萧条,但萧条的存在,是为了消除泡沫,让成长能够走得更远。

萧条在某种程度上,比繁荣还要重要。西汉前期,有一个陵邑制度,就是定期将全国的有钱人迁到都城长安附近,为皇帝守陵。这个制度产生了一个深远的影响,那就是抑制土地兼并,消除贫富差距。西汉国祚210年,这个制度居功至伟。

我们前面提过,一个国家房地产的总价值,相当于GDP的2-3倍,这是一个客观的结论。这个结论的前提,跟有没有开征遗产税和房产税没有关系。

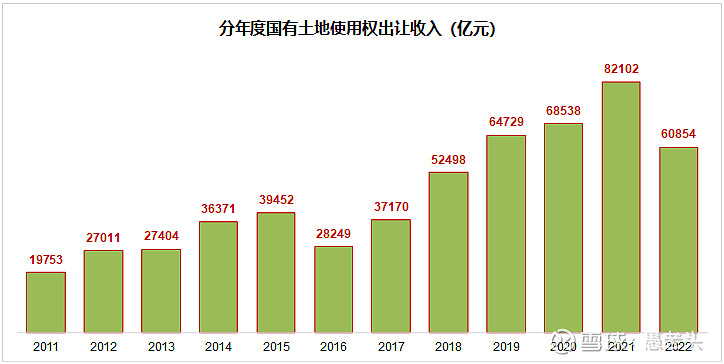

进入2019年之后,中国国有土地使用权出让收入每年都在6万亿人民币以上。2019年中国全部住房总价值是292万亿,按照1%的房产税征收率,房产税大概可以收到3万亿。假设地方政府不再依赖土地财政,这中间至少有3万亿的财政缺口。此外,1%的征收率只是理论上的,考虑到其中还有众多免征额度,实际征收的房产税可能不会超过1.5万亿。而且,还要考虑征收房产税对于短期房价的冲击作用。

最后,从投资的角度看,这一波的下行周期预计要持续到2025年。对于一线城市的核心地段,现在其实是可以积极起来了。

为啥个个都喜欢废话:一线城市的核心地段,前面长篇大论,最后就这个。雪球里不少人都是这废话观点,写个富豪看,就不要推给大众浪费时间

中国不会按1%征收,肯定会有免征面积,否则就乱了。上海重庆也没收到多少,房产税比较鸡肋。对互联网大鳄多征税是一个办法,但也难落地

风险提示:雪球里任何用户或者嘉宾的发言,都有其特定立场,投资决策需要建立在独立思考之上

OB体育

OB体育